Sức ép tăng tỷ giá

Theo Phân tích của Chuyên gia Kinh tế Michael Kokalari - Giám đốc phòng Phân tích kinh tế vĩ mô và Nghiên cứu thị trường VinaCapital, sự mất giá của tiền VND là do đồng USD tăng giá mạnh một cách bất ngờ và giá vàng tăng cao, mặc dù thặng dư thương mại dồi dào của Việt Nam và dòng vốn FDI đã hỗ trợ tỷ giá của đồng VND.

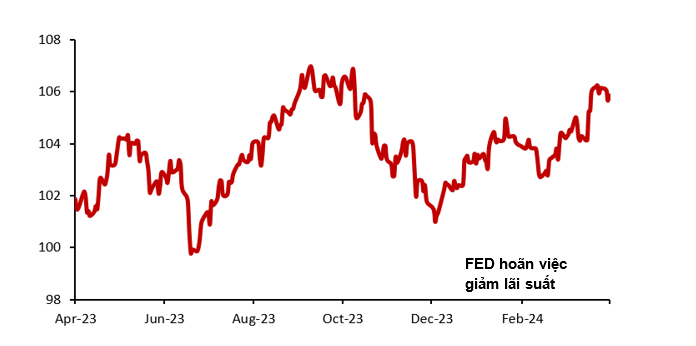

Đồng USD bất ngờ tăng giá mạnh gần 5% so với đầu năm (đối với chỉ số đo lường sức mạnh đồng USD - DXY) do lạm phát và tăng trưởng kinh tế nóng hơn dự kiến của Mỹ, làm giảm số lần Fed có thể sẽ cắt giảm lãi suất của Mỹ năm 2024. Ngoài ra, giá vàng cũng đã tăng tới 16% trong năm nay và tăng 30% kể từ cuối năm 2022). Những yếu tố này đang gây áp lực lên tỷ giá USD-VND do nhà đầu tư Việt Nam đẩy mạnh việc mua vàng và việc mua vàng của người dân đã dẫn đến việc tăng lượng mua USD.

Do đó, VND đồng thời phải đối mặt với áp lực giảm giá từ USD mạnh (do lãi suất USD cao hơn) và từ việc giá vàng tăng cao. Đây là một tình huống bất thường vì lãi suất của Mỹ cao hơn sẽ hỗ trợ giá trị của USD, nhưng thường dẫn đến việc giá vàng sẽ thấp hơn do làm tăng “chi phí cơ hội” của người tiết kiệm khi giữ vàng thay vì gửi tiền vào ngân hàng.

“Với hàng loạt áp lực giảm giá lên tiền VND và khả năng lạm phát ở Việt Nam sẽ đạt 4-5% vào cuối năm (một phần do giá dầu tăng), chúng tôi kỳ vọng lãi suất tiền gửi ngân hàng ở Việt Nam sẽ tăng 50 - 100 điểm cơ bản vào cuối năm nhằm ngăn chặn sự mất giá của đồng VND”, ông Kokalari nhận định.

Ngoài việc đồng USD tăng giá mạnh và thị trường vàng toàn đi lên, Nhật Bản và các công ty đa quốc gia khác hiện đang chuyển lợi nhuận về nước, đây là việc làm định kỳ. Ngoài ra, các nhà đầu tư nước ngoài đang bán cổ phiếu Việt Nam và việc nhập khẩu sản phẩm xăng dầu tăng trong năm nay do bảo trì một nhà máy lọc dầu lớn trong nước – tất cả những điều này cũng đang gây áp lực lên tỷ giá USD-VND.

Bài toán cân bằng tỷ giá và phát triển kinh tế

Theo chuyên gia của VinaCapital, trong những năm gần đây (đặc biệt là vào năm 2022), Ngân hàng Nhà nước (NHNN) đã chứng tỏ rằng sẵn sàng hy sinh một phần tăng trưởng để giữ được tỷ giá USD-VND ở mức ổn định, một phần vì sự ổn định của tỷ giá hối đoái sẽ khuyến khích đầu tư FDI, từ đó hỗ trợ cho sự tăng trưởng kinh tế lâu dài của Việt Nam.

Để ngăn chặn sự giảm giá của đồng VND, trong 2 năm qua, NHNN đã thực hiện một số công cụ chính sách như: Bán dự trữ ngoại hối cho các ngân hàng thương mại trong nước; “Giao dịch hối đoái kỳ hạn có thể hủy ngang” (“Cancellable FX forwards”); Tăng lãi suất điều hành; Rút thanh khoản ra khỏi thị trường tiền tệ để đẩy lãi suất liên ngân hàng ngắn hạn...

Việt Nam có nhiều chính sách lãi suất phức tạp, nhưng điều quan trọng cuối cùng liên quan đến tỷ giá của VND là lãi suất thực tế mà các ngân hàng đang giao dịch với nhau trên thị trường liên ngân hàng và lãi suất tiền gửi trả cho người tiết kiệm. Do đó, Chuyên gia của VinaCapital kỳ vọng, NHNN sẽ không tăng lãi suất điều hành để bảo vệ tỷ giá của VND (như đã làm vào năm 2022) mà sẽ tiếp tục tập trung vào lãi suất liên ngân hàng như những tuần gần đây.

Ông Michael Kokalari cho rằng, NHNN không cần điều hành lãi suất phải tăng hơn 100 điểm cơ bản để hỗ trợ tỷ giá USD-VND vì thặng dư thương mại của Việt Nam đã tăng từ 6% GDP năm 2023 lên 8% GDP trong quý I/2024 và giải ngân vốn FDI tăng mạnh khoảng 5% GDP 3 tháng đầu năm.

“Các nhà hoạch định chính sách Việt Nam đang cân bằng giữa ổn định tỷ giá VND và thúc đẩy tăng trưởng kinh tế, nghĩa là lãi suất cần đủ cao để hỗ trợ tiền VND, nhưng không quá cao đến mức chính sách thắt chặt tiền tệ cản trở tăng trưởng GDP", ông Kokalari chia sẻ.

Tác động tỷ giá lên thị trường đầu tư

Việc đồng VND mất giá có thể dẫn đến lãi suất tiền gửi ngân hàng ở Việt Nam tăng khoảng 100 điểm cơ bản vào cuối năm nay. Lãi suất tiền gửi cao hơn tăng sự hấp dẫn của việc gửi tiền vào ngân hàng hơn là vào thị trường chứng khoán. Lãi suất huy động cao hơn cũng dẫn đến lãi suất cho vay cao/chi phí vốn cao hơn đối với các công ty, làm giảm lợi nhuận của công ty. Do đó, lãi suất cao hơn thường ảnh hướng xấu tới thị trường chứng khoán.

Tuy nhiên, áp lực mất giá hiện nay của VND - đang gây áp lực tăng lãi suất VND - chủ yếu là do sức mạnh kinh tế Mỹ và nền kinh tế mạnh mẽ của Mỹ đang thúc đẩy xuất khẩu và tăng trưởng GDP của Việt Nam. Vì lý do đó, đại diện VinaCapital cho rằng, lãi suất tiền gửi nếu tăng 100 điểm cơ bản ở Việt Nam sẽ không có nhiều tác động lớn đến nền kinh tế, đến tăng trưởng lợi nhuận (kỳ vọng mức tăng trưởng lợi nhuận khoảng 20% vào năm 2024) và/hoặc đến thị trường chứng khoán trong năm nay.

Hơn nữa, lãi suất sắp tăng ở Việt Nam thực sự đang hỗ trợ sự phục hồi của thị trường bất động sản Việt Nam bằng cách thúc đẩy những khách hàng tiềm năng mua bất động sản sớm để tranh thủ mức lãi suất cho vay thấp hiện tại. Hầu hết các khoản thế chấp ở Việt Nam là các khoản vay có lãi suất thả nổi 15 năm, nhưng hiện tại có thể khóa lãi suất thấp tới 6% trong hai năm đầu tiên của khoản vay (hoặc 7% trong ba năm đầu tiên), và hầu hết người mua triển vọng không mong đợi mức lãi suất thấp đó sẽ kéo dài lâu hơn nữa.

Minh Lâm/Theo tapchitaichinh,vn

In bài viết

In bài viết